2016年1-2月30万-90万大中客车市场解析

一、按价格细分2016年1-2月大中客市场情况概述---30-90万市场比例最大,并呈现逐年上升趋势

按价格来细分市场,可以将大中客车市场大体划分为高档客车、中高档客车和中低档客车、低档客车等细分市场。业内普遍认为,价格在90万(含90万)以上的为高档客车,所对应的目标市场主要为运距在300公里以上的高速客运(含高档卧铺客车)、高级景点的高档旅游、大城市的特大型公交、等细分市场,所占的比例一般较小,2016年1-2月占据大中客车总销量约为1.91%;价格在30-90万之间的为中高档客车,所对应的目标市场主要为运距在300公里以下的中高速客运(含中档卧铺客车)、中高级景点的高档旅游、大中城市的大型和部分特大型公交车等细分市场,所占的比例一般较大,2016年1-2月占据大中客车总销量的比例约为65%,可以说是大中客市场的中流砥柱;价格在30万-20万的是中低档客车市场,所对应的目标市场主要为运距在100公里-50公里之间的中低速客运、中低级景点的旅游、中小城市的公交等,2016年1-2月占据大中客的比例约为24%;价格在20万以下的低档客车,对应的目标市场一般为农村客运和城郊公交等细分市场,所占的比例较小,2016年1-2月占据大中客车总销量的比例为6.2%左右,90万以上的高档客车占据的比例大约为4.1%左右。

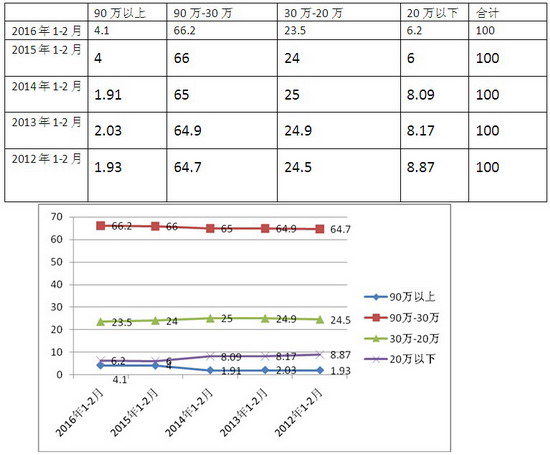

2016年1-2月及近4年同期大中客市场按价格划分销量比例(%)表

从上图表可知,

1、30-90万的中高档客车是2016年1-2月大中客市场份额最大、销量增幅最大的细分市场,是构成2016年1-2月大中客车市场的中流砥柱,其次是20-30万的客车市场,再次是20万以下的客车市场,最小的是90万以上高档客车市场。

2、近5年来,只有30-90万的客车市场比例在逐年上升,其余价格区间的市场比例均无明细规律可言。这一规律的形成,对大中客车企业的市场定位和价格策划具有一定的参考价值。

3、90万以上高档客车市场权重2016年1-2月较以往有一定上升,可能是新能源客车市场发展的原因所致。

二、2016年1-2月30万-90万大中客区域市场份额分析---市场份额分布不平衡,主流区域集中度提高

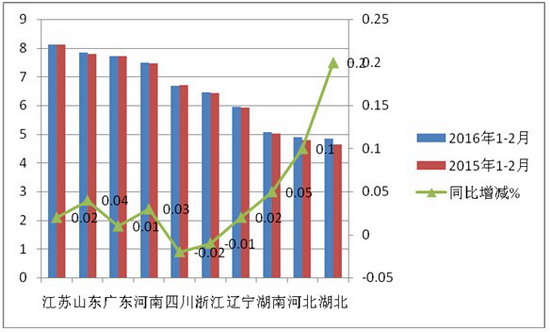

根据跟踪统计,全国销量前10名的主流区域,2016年1-2月价格在30-90万的中档客车市场份额与2015年同期比较统计表(%):

从上图表看出:

1、全国大中客销量前10名的主流区域市场,中高档客车市场份额最高的是江苏市场达到8.13%,比2015年同期增长了0.02个百分点。其次是山东区域,达到7.84%,但比2015年同期提高了0.04个百分点,也是增幅较大的区域之一。再次是广东区域市场,达到7.72%,比2015年同期增加了0.01个百分点;第四是河南区域,达到7.48%,比2015年同期增加了0.03个百分点。由此可以知道,中档客车占据市场份额比较高的均是经济相对发达或人口相对密集的区域市场。

2、销量前10名主流区域市场的中档客车市场份额总和为65.05%,比2015年同期的64.59%增加了0.44个百分点,由此可以判断,2016前两个月中高档客车市场流向重点区域市场的趋势在加强,反过来说,全国其他20多个区域市场的中档客车的市场集中度必然呈现减弱趋势。

3、在全国10个主流市场中,中高档客车市场份额的升降也是不平衡的。其中四川和浙江的中高档客车市场份额同比是下降的,其余8个区域则是上升的。下降最大的区域市场是四川区域,下降了0.02个百分点。上升最大的区域湖北区域。

4、根据上述分析,中高档客车制造企业完全有理由将自己的营销资源合理分配到各个区域市场,做到有的放矢,从而以合理的资源配置来轻取中高档客车市场。

三、近5年1-2月30万-90万中高档客车市场销量分析

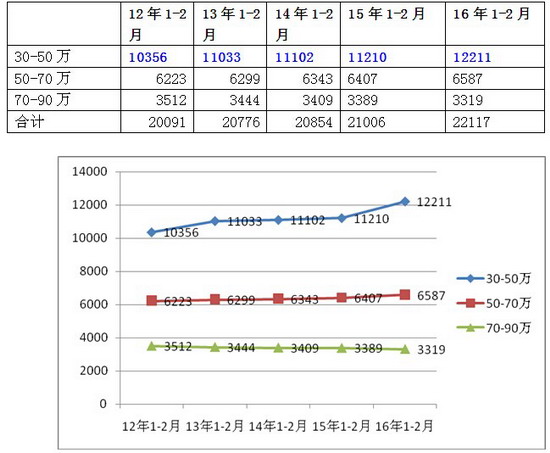

(一)为了分析方便,将30万-90万的中高档客车市场按价格划分为三个区间:即30-50万,50-70万和70-90万,统计分析近5年来其在各个价格细分市场的销量情况

从上图表可以看出:

1、近5年1-2月以来,30-90万中高档客车市场均是在逐年增长的,但在各价格细分市场表现不尽相同。即:30-50万和50-70万是逐年上升的,而在70-90万则是逐年下降的。

2、30-90万中高档客车每年在各价格细分市场的销量与价格区间大小呈现反比关系,即价格越高,销量越小,价格越低,销量越大。

3、2016年1-2月30万-90万客车同比增幅5.67%。

(二)按价格细分30-90万客车市场,具体分析近5年1-2月在各个价格区间的增量增幅情况----30-50万的大中客市场在2010年增幅最大,50-70万的大中客市场对市场环境最敏感,70-90万的大中客市场对市场环境的变化敏感程度最低

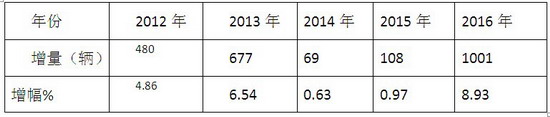

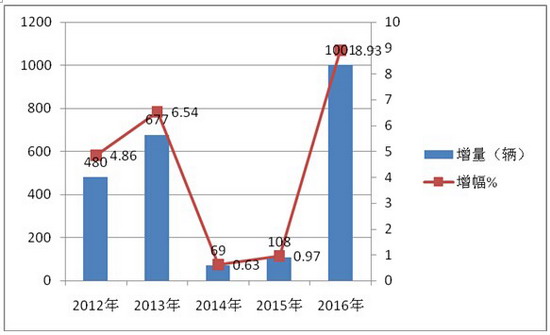

1、近5年1-2月价格在30-50万区间的大中客增量(辆)增幅(%)分析

从上图表看出:30-50万价格区间,增量最大的是2016年,增幅最大的也是2016年,最小的是2014年,但全部是正值。

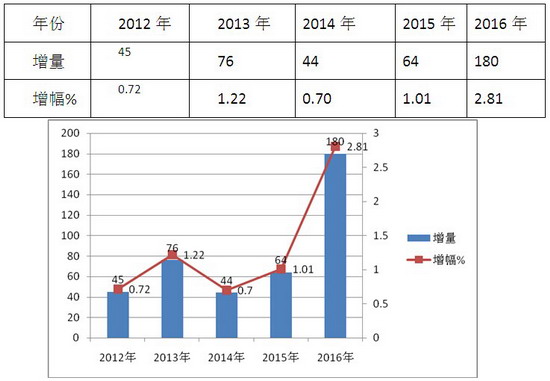

2、近5年1-2月价格在50-70万区间的大中客增量(辆)增幅(%)分析

从上图表看出:50-70万价格区间,增量最大的是2016年,增幅最大的也是2016年,且各年的正增长幅度都较小。

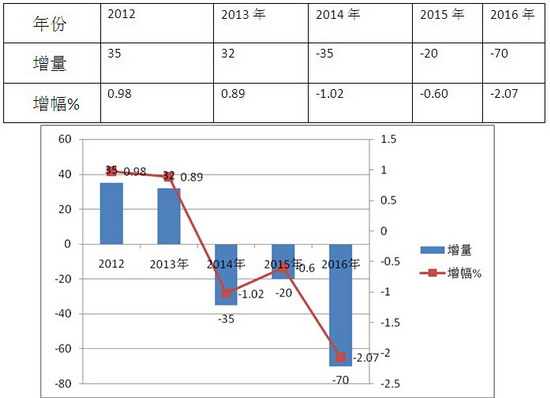

3、近5年1-2月价格在70-90万区间的大中客增量(辆)增幅(%)分析

从上图表看出:在70-90万价格区间,增量最大的是2012年,增幅最大的也是2012年,2014年和2015级2016年均是负增长的年份,受高铁动车的影响,70-90万的大中客车销量增幅均下降。

进一步分析发现,价格在30-50万之间的中档客车对应的主要是8-11米的区段产品,目标市场主要锁定运距在100-250公里的中高速客运和旅游市场,还有运距在100公里以内的部分团体接送车市场,大中城市的主要干线路公交车型,还有部分中小型的商务接待车型;价格在50-70万之间的客车主要是指10-12米的区段产品,目标市场主要锁定运距在200-350公里的中高速客运和旅游市场。占有的比例较大,同时,部分中高档旅游车型在外观、舒适性、安全性等方面也较先进,处于此价位之间的旅游客车一般是大中旅游公司购买较多,中小型旅游公司由于经济实力有限,旅游线路受限等原因购买较少。团体客车主要是大城市的外资企业购买此价位的较多,一般中小企业购买较少。公交车型主要是大中城市的干线路,还有目前正在示范运营部分混合动力客车等。

价格在70-90万之间的客车主要是指11米以上的区段产品,动力模块的关键总城件部分是进口的,目标市场主要锁定运距在250-400公里的以上的高速客运和旅游市场,占有的比例不大。公交市场处于此价位的车型主要是部分大城市的特大型公交客车,还有目前正在示范运营的10米以上的混合动力客车,主要分布在广州、深圳、杭州、合肥、上海、北京、重庆、武汉等新能源客车重点示范运营的城市。

四、按用途划分,对2016年1-2月30-90万中高档客车市场销量结构分析----客运比例最大,校车增幅最大

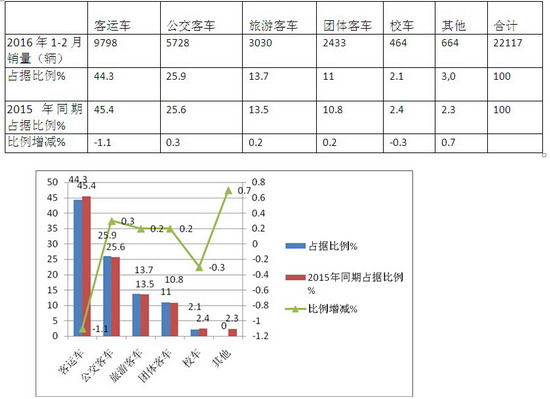

按用途划分2016年1-2月与去年同期比中档客车在各细分市场的销量结构统计表

从上图表分析可知:

1、按用途划分,客运车型是中高档客车占据比例最大的车型,占据的比例达到44.3%,比2015年同期的比例下降了1.1个百分点。

2、按用途划分,公交车型是30-90万客车占据比例第二大的车型,占据的比例达到25.9%,比2015年同期的比例上升了0.3个百分点。

3、按用途划分,旅游客车车型是30-90万客车占据比例第三大的车型,占据的比例达到13.7%,比2015年同期的比例提高了0.2个百分点。

4、按用途划分,团体车型是30-90万客车占据比例为第四大的车型,占据的比例达到11%,比2015年同期的比例提高了0.2个百分点。

5、值得注意的是,校车是30-90万大中客中第五大车型,但市场份额增幅也为负值,达到了-0.3%,从一个侧面也凸显了2016年前2月校车在中高档价格市场的萎缩态势。

6、大中客生产制造企业,在细分市场和制定价格策略时,应当考虑客运、公交、旅游和团体车和校车车型的中档客车市场需求情况,然后合理分配产品档次和资源,巧妙的制定价格策略,进而把握重点领域的细分市场。

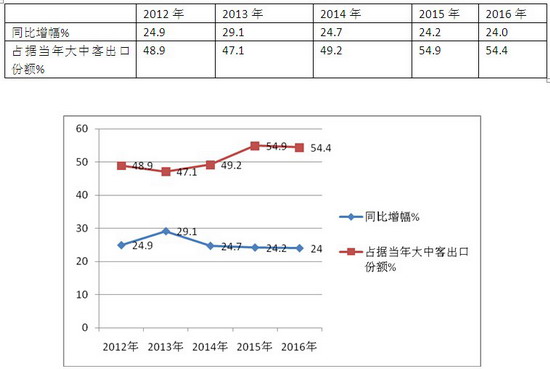

五、近5年1-2月,2016年1-2月出口市场中,30-90万增幅次小,占据的市场份额却最大,是2016年前2月大中客市场出口的中坚力量

根据统计,在2016年1-2月的出口的客车中,价格在30万-90万的中高档客车占据了近54.4%的市场份额,为近5年同期最大,而增幅达到近24.0%,为次小,说明30万-90万客车是2016年前2月我国大中客车市场出口的中坚力量

近5年1-2月30-90万大中客车出口同比增幅及占据当年出口比例:%

六、2016年1-2月30-90万大中客整体市场增长但在70-90万细分市场降低的原因分析

从上面分析可知,2016年1-2月与2015年同期比,都是中高档客车销量最大,中高档客车销量占据大中客总销量的比例均在66.2%左右,而且增幅近5.67%,但在70-90万细分市场出现了下降,为什么会出现此现象?笔者认为主要原因是:

1、是由中国国情决定的。中国地大物博,幅员辽阔,经济发展很不平衡,购买能力相差很大。作为购买大中客车的客运公司、公交公司、旅游公司和购买团体客车的企事业单位,购买能力很强的只占少数,大部分只能购买中高等档次的客车。

2、由市场需求决定的。90万以上的高档客车舒适性、安全性、可靠性确实很好,但是营运成本高,票价也很高,而大中客车是生产资料,是用来赚钱的,高额的营运成本要靠乘客来承担,否则营运者就处于亏损状态。面对铁老大、飞机等交通工具的竞争压力,公路客车和营运客车要卖高票价谈何容易,由此,高档客车市场必然不能大幅度增长,这是由竞争的市场需求决定的。

3、城市化和城乡一体化进程的加快,促使了中高档客车市场的发展。

随着城市化进程的加快,城市、城乡、城郊客运和公交线路日益发达,而满足这些需求的大中客主要是中档客车车型。因为城乡一体化了,城市与城市之间、城乡之间距离越来越短,运距越来越近,大型高档客车几乎用不上,而中档的客车正好适合这些目标市场的需求,由此可以推断,城市化和城乡一体化进程的加快,必然推动中档客车市场的快速发展。

4、社会主义新农村的快速发展为中档客车市场的发展添砖加瓦。

中国13亿多人口,8亿在农村,农村客运市场最大。随着社会主义新农村建设步伐的加快,农村生活水平逐年提高。农村公路发展日新月异,农民对出行的交通工具要求也越来越高。昔日那些低档的客运车型已经被淘汰了,取而代之的是较时尚、先进的客运车型,因此,中高档客车的阵营必然越来越大。

5、高铁的增加,动车组的便捷是扩大中高档客车市场的直接诱因。

近年来,动车组剧增,高铁发展迅速,客运市场正在演绎公铁竞争大战。铁路和公路各有优势,但铁路的竞争必然挤压了很多公路客运市场,这是不争的事实,挤压最大的是高档公路客车市场,而对30-50万的中短途中高档客车市场影响较小,甚至有很多高档客车营运者直接进入此价格区间的中档客车市场,这必然扩大了中档客车市场的阵容,

6、根据市场调研可知,中高档客车市场中价格在70-90万的主要是11米-12米大型公路客车,这种以长途客运为主要目标市场的车型受到高铁动车的挤压最严重,空载率也最高,很多班线出现亏损。因此70-90万价格区间的大中客车市场下降是公铁竞争的结果。

综上所述,30-90万大中客总体呈现微增长,但70-90万的细分市场是负增长是高铁动车挤压的必然现象。

- 10月大中轻客车:销4.96万辆!同比增环比降 轻客\中客分别领涨同环比

- 10月新能源客车出口:“银十”失约 比亚迪夺冠 宇通\金旅分列二三

- 第401批新能源客车:上榜50款,纯电动地位更强,插混领涨

- 10月新能源客车:“银十”成色十足!宇通霸榜,中车\金旅分列二三

- 10月客车出口:销5105辆 宇通夺冠 “三龙”紧跟 欧辉大涨

- 2025年10月国家及地方层面有关客车政策汇总及评析

- 10月大中客车:宇通霸榜 中车杀入前三 欧辉“双领涨”

- 2025年前三季度公路客车市场主要特点总结

- 前三季度农村客车:“金九”坐实,累销11.66万辆

- 2025年9月公路\公交\校车PK: 谁领涨?“黑马”是哪个?

- 2025年9月及前9月新能源客车产量及动力电池装机量简析

- 1-9月考斯特客车:“金九”弱现 累销1.24万辆 增1.1%

- 9月客车出口:乌兹别克斯坦\智利\巴基斯坦居纯电动前三

- 9月新能源座位客车:销1148辆!同环比“双增” 欧辉\金龙分列二三

- 宇通夺冠,申沃\吉利争第二!9月7米以上新能源公交客车销量排行出炉

- 9月新能源轻客:销3.55万辆 “金九”如约而至 远程夺冠 江铃领涨

- 2025年前三季度大中型新能源客车市场主要看点有哪些?

- 9月客车终端市场:中客电动化率最高 宇通\江铃分获大中客\轻客冠军

- 9月轻客:销4.36万辆!“金九”坐实 长安领跑 宇通领涨

- 9月大中轻客车:“金九”旺销 5.58万辆 轻客\大客分别领涨同环比

1、凡本网注明“来源:www.beltsegypt.com” 的所有作品,版权均属于完美作业网有免费视频,未经本网授权,任何单位及个人不得转载、摘编或以其它方式使用上述作品。已经本网授权使用作品的,应在授权范围内使用,并注明“来源:www.beltsegypt.com”。违反上述声明者,本网将追究其相关法律责任。

2、凡本网注明 “来源:XXX(非完美作业网有免费视频)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

※ 有关作品版权事宜请联系:copyright#chinabuses.com

- 140辆金旅客车护航全运会 多维保障筑牢大湾区通勤防线[11-18]

- 广元昭化:首台“文明新风号”公交车正式上线[11-18]

- 丹东公交集团14台新能源公交车正式上线运营[11-18]

- 福州更新投放434辆纯电动公交车[11-18]

- 哈尔滨|新车上路 快线提速 智慧护航 公交升级暖民心[11-18]

- 山西盂县往返市区的首条“便民快巴”开通[11-18]

- 引领产业创新 中创新航入选全国二十强“百链千企”案例[11-18]

- 智利女驾驶员人才培养计划圆满结项 中通为当地再添新功[11-18]