2014年1-11月30-50万中档客车市场剖析

一、总述:按价格区间划分大中客市场----价格在30-50万之间的为中档客车,所对应的目标市场主要是运距在150-80公里之间的中速客运、大中城市公交的干线线路、中级旅游、机关学校的团体用车市场,占据大中客车市场的比例大约在45-50%之间,是大中客市场中最大的细分市场。

按价格来细分市场,可以将大中客车市场划分为高档客车、中档客车和低档客车市场。行业专家认为,价格在90万(含90万)以上的为高档客车,所对应的目标市场主要为运距在300公里以上的高速客运(含高档卧铺客车)、高级景点的高档旅游、大城市的特大型公交、等细分市场,所占的比例一般较小,一般不超过大中客车总销量的3%;价格在50-90万之间的为中高档客车,占据大中客市场的比例大约在15%左右,所对应的目标市场主要为运距在300公里-150公里之间的中高速客运(含中档卧铺客车)、中高级景点的高档旅游、大中城市的大型和部分特大型公交车等细分市场;价格在30-50万之间的为中档客车,所对应的目标市场主要是运距在200-80公里之间的中速客运、大中城市公交的干线线路、中级旅游、机关学校的团体用车市场,占据大中客车市场的比例大约在45-50%之间,是大中客市场中最大的细分市场。价格在30万以下的是低档客车市场,所对应的目标市场主要为运距在100公里以下的中低速客运、低级景点的旅游、中小城市的公交、农村客运和城郊公交等细分市场,所占的比例也比较大,占据大中客车总销量的比例在36-38%之间。因此,研究价格在30-50万之间的中档客车就显得非常重要。

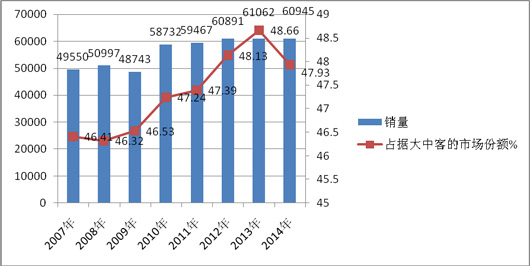

二、对近8年1-11月30-50万中档大中客销量及市场份额分析-----2007年到2009年前11月销量一直维持在50000辆左右,到2010年跳跃式上升到60000辆左右;占据大中客的市场份额一直维持在46-49%之间,2011年-2014几乎维持在6000辆左右的水平,但2014年前11月销量同比下降了0.19%;前7年1-11月以来,中档客车占据大中客市场的比例一直呈现上升趋势,到2014年比例却出现拐点,呈现微弱下滑态势

近8前11月价格在30-50万之间的大中客销量(辆)及占据大中客总体市场的份额%统计表(表1)

|

|

销量 |

占据大中客的市场份额% |

|

2007年 |

49550 |

46.41 |

|

2008年 |

50997 |

46.32 |

|

2009年 |

48743 |

46.53 |

|

2010年 |

58732 |

47.24 |

|

2011年 |

59467 |

47.39 |

|

2012年 |

60891 |

48.13 |

|

2013年 |

61062 |

48.66 |

|

2014年 |

60945 |

47.93 |

从上图表可以看出:

1、30-50万的中档客车销量在前7年1-11月呈现不稳定的发展态势,2007年-2009年前三年的1-11月销量基本在50000辆左右徘徊,而在2010年-2013年前11月又基本在60000辆左右徘徊,就是说,在前7年间,前三年基本在50000辆这个平台上震荡,而后三年跳跃式的升高到了60000辆这个平台,中间几乎没有过度,是跨越式的上升,这是30-50万中档客车在近几年发展的一个显著特点。

2、30-50万中档客车占据大中客车的市场份额一直在46-49%之间,没有出现大的波动,虽然没有明显的规律可言,但市场份额总体保持相对的稳定,说明市场对30-50万之间的中档客车的市场需求一方面很大,另外一方面较稳定,没有出现大起大落。

3、30-50万中档客车占据大中客市场的比例在前7年一直随着年份的推进而增加,这是中档客车一个鲜明的特征,到到了2014年11月却出现拐点,呈现下降态势。

4、2009年由于金融危机的影响,使得大中客市场也未幸免,因此30万-50万中档客车销量在近几年中处于最低。

5、尽管2014年前11月大中客市场处于低迷状态,但中档客车市场也出现了0.19%的降幅。

出现上述特点的原因分析:

1、根据市场调研得知,价格在30-50万之间的中档客车对应的主要是8-11米的区段产品,目标市场主要锁定运距在200-80公里的中高速客运和旅游市场,还有运距在100公里以内的部分团体接送车市场,大中城市的主要干线路的中大型公交车,还有部分中小型的商务接待车型。上述这些细分市场恰恰是对大中客需求最旺盛的市场。

2、在省际范围内,地区城市之间的运距一般也不超过200公里,省城到地级市之间的运距大部分都在200公里半径以内,而这样的客运市场是构成公路客运市场的主体,大约占据整个公路客运市场的60%以上,承担这样运距的交通根据当然首选8-11米区段、价格在30-50万之间的大中客车,既能满足载客量的需求,又没有投入太大的成本,是性价比较高的一种运营方案,因此,30-50万之间的大中客无疑是最受客运市场欢迎的车型。

3、我国目前大中城市有330多个,这些大中城市中的主干公交线路主要是由10米以上的大型公交车来承担。近8年来公交市场的增长主要体现在大型公交(含新能源公交)和农村公交的增长方面。农村公交车的价格不在30-50万之列,因此此文不予讨论分析。大型公交(含新能源)的增长主要体现在11-12米公交的增长,近年来,11-12米公交的增长率平均在20%以上。进一步分析发现,11-12米公交的大量需求主要是对价格在40-45万之间的公交产品需求最多,大约占据了11-12米公交总体需求的75%以上,因此,不难理解,这也从另外一方面解释了为什么30-50万的大中客市场需求最大,市场占有率最高了。

4、从对旅游客车市场的分析可知,旅游客车市场需求最大的是30-35座和45-49座位的旅游客车。2014年前11月,按座位数来细分旅游客车市场,30-35座、45-49座左右的旅游客车最受旅游市场青睐,市场集中度达到60%以上。据对目标用户的调查,旅游团分为大团和小团,一般大团在47人左右,小团在33人左右,所以,旅游客车主要集中在10-11米、11-12米、8-9米和7-8米等长度段上。2014年1-11月,在销售的旅游客车中,30-35座的销售了近10400辆,45-49座的销售了11244辆,而这些车辆对应的价格80%都落在30-50万元之间,这也是为什么30-50万之间的大中客销量最大的一个原因。

5、在2014年前11月团体客车市场中,价格在30-50万区间的占据了团体客车市场总体份额的近60%,也是推动30-50万大中客销量成为最大细分市场的一个重要原因。

6、2014年前11月公交市场的增长主要是新能源公交的大幅度增长所拉动,而新能源公交单价基本都超过50万,因此对推动30-50万中档客车市场的增长没有发挥作用,因此是导致中档客车处于微弱下降状态的一个重要原因。

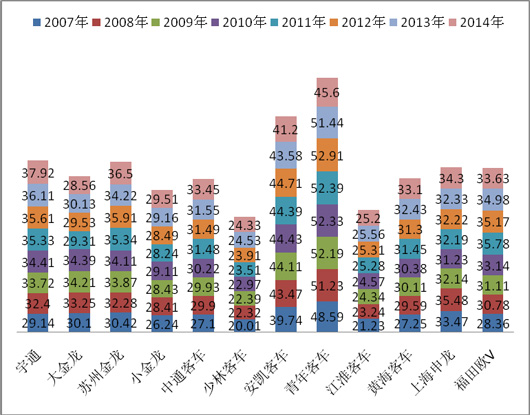

三、主要竞争对手2014年前11月30-50万的大中客销量占据其总体市场份额分析---------宇通客车30-50万中档客车比例最高,其次是福田欧V客车,再次是苏州金龙客车

(一)近8年1-11月主流大中客企业产品销售均价(万元/辆)

|

|

宇通 |

大金龙 |

苏州金龙 |

小金龙 |

中通客车 |

少林客车 |

安凯客车 |

青年客车 |

江淮客车 |

黄海客车 |

上海申龙 |

福田欧V |

|

2007年 |

29.14 |

30.10 |

30.42 |

26.24 |

27.10 |

20.01 |

39.74 |

48.59 |

21.23 |

27.25 |

33.47 |

28.36 |

|

2008年 |

32.40 |

33.25 |

32.28 |

28.41 |

29.90 |

22.32 |

43.47 |

51.23 |

23.24 |

29.59 |

35.48 |

30.78 |

|

2009年 |

33.72 |

34.21 |

33.87 |

28.43 |

29.93 |

22.39 |

44.11 |

52.19 |

24.34 |

30.11 |

32.14 |

31.11 |

|

2010年 |

34.41 |

34.39 |

34.11 |

29.11 |

30.22 |

22.97 |

44.43 |

52.33 |

24.57 |

30.38 |

31.23 |

33.14 |

|

2011年 |

35.33 |

29.31 |

35.34 |

28.24 |

31.48 |

23.51 |

44.39 |

52.39 |

25.28 |

31.45 |

32.19 |

35.78 |

|

2012年 |

35.61 |

29.53 |

35.91 |

28.49 |

31.49 |

23.91 |

44.71 |

52.91 |

25.31 |

31.3 |

32.22 |

35.17 |

|

2013年 |

36.11 |

30.13 |

34.22 |

29.16 |

31.55 |

24.53 |

43.58 |

51.44 |

25.56 |

32.43 |

32.33 |

34.98 |

|

2014年 |

36.23 |

28.56 |

36.5 |

29.51 |

33.45 |

24.33 |

41.2 |

45.6 |

25.2 |

33.1 |

34.3 |

33.63 |

分析

从上图表可以看出:

1、在上述12家主流大中客企业中,青年客车位居第一,均价最高,不愧为客车行业高端客车第一品牌;安凯客车位居第二,安凯客车定位的也是8米以上的中高档客车。

2、2014年前11月销售单价落在30-40万之间的中档客车企业最多,主要是宇通客车、苏州金龙、中通客车、黄海客车、上海申龙和福田欧V客车。这些企业的产品定位主要是中档客车为主,兼顾高档,低档为辅,产品线比较全面,最具有代表性的就是客车老大宇通,既有与德国曼合作的高档客车,也有自己研发的中档客车,还有6-7米的中巴客车主打城乡客运市场。其次是苏州金龙既有与斯堪尼亚合作的高档客车,也有自主品牌的中档和低档客车。

3、2014年前11月销售单价落在20-30万之间的有大金龙、小金龙、少林客车和江淮客车,这些企业的产品定位也有特色:少林客车一直以中巴为主,以主打农村客运和公交市场见长,在这一细分市场中做得较好;江淮客车与少林客车基本类似,但中高档客车的比例要大于少林客车,大小金龙主要是轻客销量较大,拉低了整个客车的均价。

3、进一步分析发现,在三龙一通中,宇通的销售单价近8年在稳步提高,说明这个企业的产品结构一直在向中高档客车方向发展。宇通客车的产品以前给人的印象是档次不高,后来随着其产品战略的改变和品牌影响力的提升,大中客档次不断提高,这几年又在不断研发新能源客车,而且其11-12米和特大型客车在大中客行业里都处于霸主地位,苏州金龙以前是“中巴王”,产品档次也不高,后来几年不断致力于10米以上大型客车的研发和营销,大大拓展了其在大型客车领域的市场,提升了其产品品牌。而小金龙由于其有70%左右的销量是轻型客车,大中客只占据了30%左右,因此,其产品的销售单价一直不高。大金龙在2010年以前产品档次与苏州金龙和宇通客车不相上下,但从2010年以后,其产品战略很大一部分转移到轻型客车方面,因此在后来其产品销售单价走低。

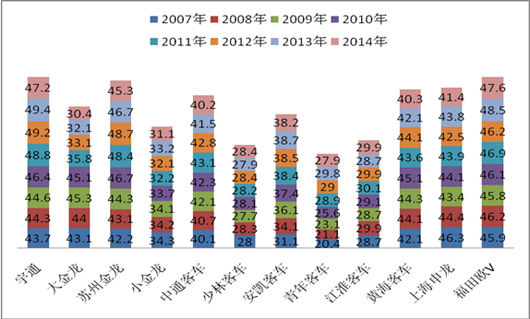

(二)大中客企业主要竞争对手30-50万之间的产品占据其总体销售的比例(单位:%)

近8年前11月主流大中客企业销售价格在30-50万之间的产品占据当年其总体销售的比例统计表

|

|

宇通 |

大金龙 |

苏州金龙 |

小金龙 |

中通客车 |

少林客车 |

安凯客车 |

青年客车 |

江淮客车 |

黄海客车 |

上海申龙 |

福田欧V |

|

2007年 |

43.7 |

43.1 |

42.2 |

34.3 |

40.1 |

28.0 |

31.1 |

20.4 |

28.7 |

42.1 |

46.3 |

45.9 |

|

2008年 |

44.3 |

44.0 |

43.1 |

34.2 |

40.7 |

28.3 |

34.1 |

21.1 |

29.9 |

44.1 |

44.4 |

46.2 |

|

2009年 |

44.6 |

45.3 |

44.3 |

34.1 |

42.1 |

27.7 |

36.1 |

23.1 |

28.7 |

44.3 |

43.4 |

45.8 |

|

2010年 |

46.4 |

45.1 |

46.7 |

33.7 |

42.3 |

28.1 |

37.4 |

25.6 |

29.1 |

45.1 |

44.1 |

46.1 |

|

2011年 |

48.8 |

35.8 |

48.4 |

32.2 |

43.1 |

28.2 |

38.4 |

28.9 |

30.1 |

43.6 |

43.9 |

46.9 |

|

2012年 |

49.2 |

33.1 |

48.7 |

32.1 |

42.8 |

28.4 |

38.5 |

29.0 |

29.9 |

44.1 |

42.5 |

46.2 |

|

2013年 |

49.4 |

32.1 |

46.7 |

33.2 |

41.5 |

27.9 |

38.7 |

29.8 |

28.7 |

42.1 |

43.8 |

48.5 |

|

2014年 |

47.2 |

30.4 |

45.3 |

31.1 |

40.2 |

28.4 |

38.2 |

27.9 |

29.9 |

40.3 |

41.4 |

47.6 |

从上表可以看出在2014年前11月:

1、价格在30-50万之间的产品占据其总体比例超过45%的有宇通客车、福田欧V、苏州金龙,说明这些企业把接近一半的产品的价格主要定位在中档客车档次。

2、价格在30-50万之间的产品占据其总体比例在40%-45%之间的有中通客车、上海申龙和黄海客车,说明这些企业把超过4成的产品价格定位在中档客车档次。上海申龙客车是进入客车行业的后起之秀,刚进入时,产品定位就是中高档客车,发展到了2009年以后,为了进一步扩大市场份额,把产品线往下延伸了一部分,开始进入6-7米城乡客运市场,因此,上述表格中从08年开始其在30-50万之间的产品档次的比例开始下降了,但基本维持在43%左右的水平。

3、价格在30-50万之间的产品占据其总体比例在35-40%之间的有安凯客车,说明其把超过三分之一的产品价格定位在中档客车档次。该企业还有部分高档客车。安凯客车在以前一直是以高档客车来定位的,但中国过去决定了高档客车市场份额太小,因此,为了扩大其销量,不得不下延产品线,但8米以下的产品不做,低档公交不做,这是其既定的产品战略,因此其再30-50万之间的产品比例落在在35-40%之间。

4、中档客车比例在30-35%之间有大、小金龙。但这两企业在价格定位策略上有很大差异:大金龙是客车行业的优势品牌之一,以前是以做中高档旅游客车见长,产品定位就是中高档客车,其产品单价的比例有45%左右是在30-50万之间的,发展到了2010年以后,为了进一步扩大市场份额,把产品线往下延伸了一部分,开始进入5米以下的轻客市场,因此,上述表格中从2010年开始其在30-50万之间的产品档次的比例开始下降了。而小金龙由于一直把轻型客车作为其增大销量的重要筹码,因此其在30-50万之间的产品单价比例自然就不会太高,但其在大中型客车领域的实力也不可小视。

5、价格在30-50万之间的产品占据其总体比例在30%以下的有江淮客车、少林客车和浙江青年三家。江淮客车在产品定价时,将30%左右的产品定价在30-50万之间。根据调研,该企业有一半以上的产品是城乡客车市场,但近几年产品线的档次有所提升,尤其是在江淮宝斯通商务车研发成功后,其产品档次更是有明显改进;少林客车和浙江青年尼奥普兰情况正好相反:少林客车是以中低档客车为主要定位的企业,而青年则以高档豪华客车为主要定位的企业。也就是说,少林客车70%以上的产品定价在30万以下,而青年正好相反,有70%以上产品定价都在50万以上。少林客车近年来由于也涉足大型客车的开发,因此产品档次有所提升。

6、2014年1-11月上述主流客车企业30-50万中档客车的比例同比几乎都处于下降状态,这可能是这些客车企业都把精力放到新能源客车方面了,而新能源客车的单价几乎都不在30-50万的价格范畴,因此必然拉低30-50万价格的客车比例。

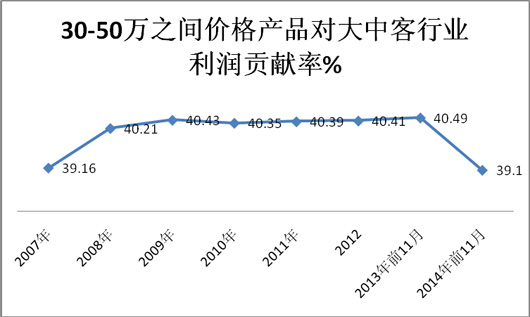

四、30-50万中档客车对大中型客车行业的利润贡献比例和贡献率分析%------前7年对大中客行业的利润贡献比例一直稳定在40%左右,是客车利润构成元素的主要部分;但到2014年比例出现下滑

根据市场调研报告得知,近8年价格在30-50万之间的大中客车对客车行业的平均利润(加权平均)贡献率(%)统计

|

年份 |

2007年 |

2008年 |

2009年 |

2010年 |

2011年 |

2012 |

2013年前11月 |

2014年前11月 |

|

30-50万之间价格产品对大中客行业利润贡献率% |

39.16 |

40.21 |

40.43 |

40.35 |

40.39 |

40.41 |

40.49 |

39.10 |

从上图表可以看出:

前7年来价格在30-50万区间的大中客车对大中客行业的利润贡献一直维持在40%左右,且呈现较小的上升趋势,但这种上升趋势因为不明显几乎可以忽略。说明中档客车对大中客行业的贡献比例在四成左右,是利润贡献的主体部分,但到了2014年1-11月图上却出现了拐点,主要是因为客车行业新能源客车利润加大,导致30-50万之间的客车产品利润相对降低。

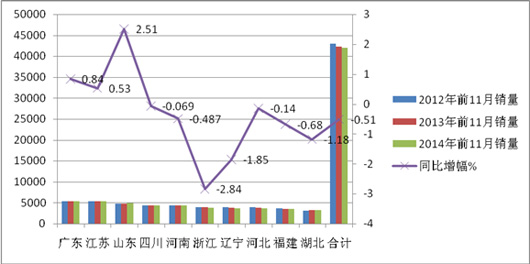

五、近3年前11月全国主要区域市场30-50万大中客销量分析----同比销量基本稳定,但市场占有率有逐年下降态势,区域分布不均衡较突出,广东、江苏、山东是销量最大的三个主流区域。

近3年前11月广东等10个重点区域市场30-50万大中客销量统计表

|

|

区域市场 |

2012年前11月销量 |

2013年前11月销量 |

2014年前11月销量 |

同比增幅% |

|

1 |

广东 |

5345 |

5311 |

5267 |

0.84 |

|

2 |

江苏 |

5320 |

5280 |

5308 |

0.53 |

|

3 |

山东 |

4789 |

4813 |

4934 |

2.51 |

|

4 |

四川 |

4423 |

4321 |

4318 |

-0.069 |

|

5 |

河南 |

4417 |

4310 |

4289 |

-0.487 |

|

6 |

浙江 |

3977 |

3879 |

3769 |

-2.84 |

|

7 |

辽宁 |

3936 |

3781 |

3711 |

-1.85 |

|

8 |

河北 |

3889 |

3751 |

3698 |

-0.14 |

|

9 |

福建 |

3678 |

3555 |

3531 |

-0.68 |

|

10 |

湖北 |

3139 |

3232 |

3194 |

-1.18 |

|

|

合计 |

42913 |

42233 |

42091 |

-0.51 |

从上图表可以看出:

1、上述10个主流区域市场2014年前11月30-50万价格的大中客产品市场占有率为:69.06%,而2013年同期的市场占有率为:69.16%,2012年同期的市场占有率为70.87%,说明30-50万大中客产品向重点区域市场集中的程度近三年有逐年下降态势。

2、全国10个主流市场中,销量同比有7家是负增长,有3家是正增长,总体之和也是负增长,但负增长和正增长都不明显,说明近3年前11月30-50万之间的大中客在主流市场的销量总体是相对稳定的,但市场份额在下滑。

3、经济较发达的广东、江苏、山东仍然是30-50万大中客销量的前三名。

产生上述现象的原因分析:

1、2014年1-11月中档客车市场的增长并不是全方位、均衡的增长,也不是体现在重点区域市场,而是体现在一些非主流市场。

2、经济发达的区域市场,今年前11月由于受到国家宏观经济政策的影响,GDP的增长当然受挫,在包含旅游、公交、客运等其他领域发展也比较乏力,原因是前几年已经超前发展,指标大多用完,而在公交、旅游、客运等领域的主要交通工具是30-50万的中档客车,因此,主流区域市场的30-50万价格的大中客的市场流向必然受到限制,直接表现就是此区间的大中客市场占有率降低了。

3、广东、江苏、山东等是全国人口众多、城市最为密集的区域,这从客观上给30-50万的大中客市场需求提供了空间,因此销量基数仍然不会有太大的改变。

4、长三角、珠三角等经济发达地区,正在率先考虑经济转型,正在调整产业结构,靠大量投资拉动增长的粗放型经济结构已经没有生命力,因此对中档客车的购买力相对前几年必然受到制约。

- 10月大中轻客车:销4.96万辆!同比增环比降 轻客\中客分别领涨同环比

- 10月新能源客车出口:“银十”失约 比亚迪夺冠 宇通\金旅分列二三

- 第401批新能源客车:上榜50款,纯电动地位更强,插混领涨

- 10月新能源客车:“银十”成色十足!宇通霸榜,中车\金旅分列二三

- 10月客车出口:销5105辆 宇通夺冠 “三龙”紧跟 欧辉大涨

- 2025年10月国家及地方层面有关客车政策汇总及评析

- 10月大中客车:宇通霸榜 中车杀入前三 欧辉“双领涨”

- 2025年前三季度公路客车市场主要特点总结

- 前三季度农村客车:“金九”坐实,累销11.66万辆

- 2025年9月公路\公交\校车PK: 谁领涨?“黑马”是哪个?

- 2025年9月及前9月新能源客车产量及动力电池装机量简析

- 1-9月考斯特客车:“金九”弱现 累销1.24万辆 增1.1%

- 9月客车出口:乌兹别克斯坦\智利\巴基斯坦居纯电动前三

- 9月新能源座位客车:销1148辆!同环比“双增” 欧辉\金龙分列二三

- 宇通夺冠,申沃\吉利争第二!9月7米以上新能源公交客车销量排行出炉

- 9月新能源轻客:销3.55万辆 “金九”如约而至 远程夺冠 江铃领涨

- 2025年前三季度大中型新能源客车市场主要看点有哪些?

- 9月客车终端市场:中客电动化率最高 宇通\江铃分获大中客\轻客冠军

- 9月轻客:销4.36万辆!“金九”坐实 长安领跑 宇通领涨

- 9月大中轻客车:“金九”旺销 5.58万辆 轻客\大客分别领涨同环比

1、凡本网注明“来源:www.beltsegypt.com” 的所有作品,版权均属于完美作业网有免费视频,未经本网授权,任何单位及个人不得转载、摘编或以其它方式使用上述作品。已经本网授权使用作品的,应在授权范围内使用,并注明“来源:www.beltsegypt.com”。违反上述声明者,本网将追究其相关法律责任。

2、凡本网注明 “来源:XXX(非完美作业网有免费视频)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

※ 有关作品版权事宜请联系:copyright#chinabuses.com

- 140辆金旅客车护航全运会 多维保障筑牢大湾区通勤防线[11-18]

- 广元昭化:首台“文明新风号”公交车正式上线[11-18]

- 丹东公交集团14台新能源公交车正式上线运营[11-18]

- 福州更新投放434辆纯电动公交车[11-18]

- 哈尔滨|新车上路 快线提速 智慧护航 公交升级暖民心[11-18]

- 山西盂县往返市区的首条“便民快巴”开通[11-18]

- 引领产业创新 中创新航入选全国二十强“百链千企”案例[11-18]

- 智利女驾驶员人才培养计划圆满结项 中通为当地再添新功[11-18]