2015年1-7月山东区域大中型客车市场特点剖析

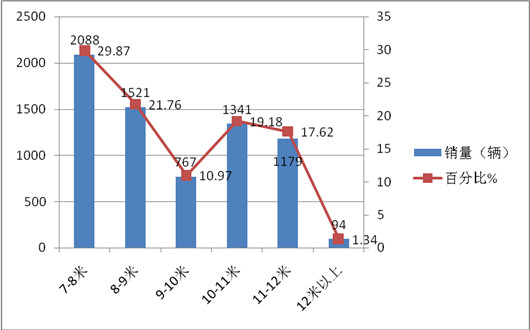

特点一、7-9米中型客车是主打产品,7-8米是销量最大的长度段,其次是8-9米,再次是11-12米

根据国家车管部门客车上牌数据统计,笔者对山东省7米以上的客车市场进行了研究。2015年1-7月共有61个客车品牌的产品在区域市场发生了销售,在该区域7米以上客车共计销售6990辆,比去年同期增长4.84%,居于国内大中客销量第二(第一是江苏),具体如下:

|

长度区间 |

7-8米 |

8-9米 |

9-10米 |

10-11米 |

11-12米 |

12米以上 |

合计 |

|

销量(辆) |

2088 |

1521 |

767 |

1341 |

1179 |

94 |

6990 |

|

百分比% |

29.87 |

21.76 |

10.97 |

19.18 |

17.62 |

1.34 |

100 |

从上图表可以看出:2015年1-7月,7-9米中型客车占据大中客市场的53%的市场份额,是该区域的主打产品,其中,7-8米销量达到29.87%,是权重最大的长度区间;其次是8-9米,再次是11-12米,销量最小的是12米以上的特大型客车,其次是9-10米,再次是10-11米。

特点二、属地企业中通和烟台舒驰占尽天时地利、人和,在山东市场销量出类拔萃,三龙一通占据30.3%的市场份额,地位举足轻重,11-12米大型客车宇通表现最好

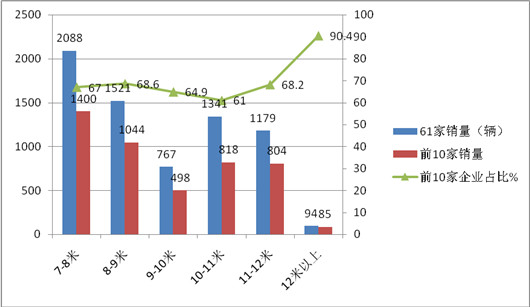

根据国家车管部门上牌统计可以看出,2015年1-7月在山东大中型客车市场发生销售的有61个客车制造企业,也就是说有61个竞争对手瓜分了6990辆的大中型客车的销量,竞争程度是非常激烈的。山东是中国的重要经济发达省份,也应该是华东客车市场中的第二大市场(第一大是江苏区域),而在这样比较发达的区域市场不可能是哪一个或几个企业所能垄断的,因此,客车市场的集中度也不可能太高。前10名主要竞争对手按长度段划分销售情况如下:

|

厂家 |

7-8米 |

8-9米 |

9-10米 |

10-11米 |

11-12米 |

大于12米 |

合计 |

|

中通 |

529 |

162 |

70 |

179 |

123 |

40 |

1103 |

|

宇通 |

278 |

192 |

59 |

165 |

179 |

25 |

898 |

|

海格 |

140 |

152 |

70 |

98 |

101 |

20 |

581 |

|

舒驰 |

132 |

141 |

100 |

78 |

80 |

0 |

531 |

|

小金龙 |

91 |

64 |

29 |

68 |

77 |

0 |

329 |

|

大金龙 |

47 |

79 |

34 |

55 |

94 |

0 |

309 |

|

福田 |

41 |

73 |

44 |

50 |

55 |

0 |

263 |

|

黄海 |

0 |

59 |

41 |

70 |

86 |

0 |

256 |

|

江淮客车 |

67 |

55 |

32 |

55 |

9 |

0 |

218 |

|

长安 |

75 |

67 |

19 |

0 |

0 |

0 |

161 |

|

合计 |

1400 |

1044 |

498 |

818 |

804 |

85 |

4649 |

前10家主流企业2015年1-7月在山东区域大中型客车市场的销售中,共销售4649辆

占总体销售6990辆的66.5%,也就是说,前10家主流企业的集中度占在山东发生销售的61家企业的66.5%.,其他50家客车企业在山东市场只有33.5%不到的市场机会。

从上表可知,山东市场的中通客车销量为1103辆,占据总销量6990辆近16.5%的市场份额,在61个竞争对手中可谓独占鳌头。其次,山东本地的舒驰客车在其他区域表现一般,而在山东市场销量却为第四名,占据山东大中客市场近7.6%的市场份额。可谓表现出色。可见山东属地的客车企业占尽天时地利优势。三龙一通在山东市场仍然占有非常重要的市场地位,占据了该地区近30.3%的市场份额,可谓举足轻重。

在代表技术实力的11-12米大型客车中,客车老大宇通独树一帜,表现最好。

特点三:10米以上大型客车中,特大型集中度最高,10米以下中型客车中8-9米集中度最高

前10家主流企业在各个长度段所占的市场比例如下:

|

长度区间 |

7-8米 |

8-9米 |

9-10米 |

10-11米 |

11-12米 |

12米以上 |

合计 |

|

61家销量(辆) |

2088 |

1521 |

767 |

1341 |

1179 |

94 |

6990 |

|

前10家销量

|

1400 |

1044 |

498 |

818 |

804 |

85 |

4649 |

|

前10家企业占比% |

67.0 |

68.6 |

64.9 |

61.0 |

68.2 |

90.4 |

66.5 |

从上图表看出:

1、所有长度段中,在特大型这个特殊的市场中,由于在1-7月山东市场一共才销售94辆,前10家企业中实际上也就是中通、宇通、海格发生了销售,其他企业均没有发生实际销售,市场集中第达到90.4%,处于最高,.也是10米以上大型客车中市场集中度最高。一方面,笔者认为特大型客车市场在山这个经济发达的区域目前仍然不是主流市场,下半年后,可能有所改变,但也不可能有太大的突破.其他企业也没有必要在这个细分市场中下功夫,因为投入和产出可能不成比例,因此风险比较大。

2、在10米以下的车型中,8-9米销量集中度最高,说明在中型客车市场中,8-9米进入山东市场的难度相对最大。

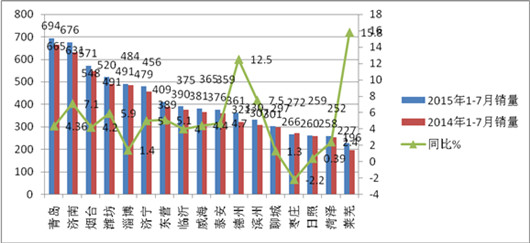

特点四、各地市销量分布不平衡,青岛、济南、烟台三区域销量集中度占据全省的27.78%;同比莱芜增幅最大,枣庄下降幅度最大,也是唯一下降的区域

根据各地市的上牌数据统计,2015年1-7月山东17个地市大中型(7米以上)客车销量如下:

|

地市 |

青岛 |

济南 |

烟台 |

潍坊 |

淄博 |

济宁 |

东营 |

临沂 |

威海 |

泰安

|

德州 |

滨州 |

聊城 |

枣庄 |

日照 |

菏泽 |

莱芜 |

合计 |

|

2015年1-7月销量

|

694 |

676 |

571 |

520 |

491 |

479 |

409 |

390 |

381 |

376 |

361 |

330 |

301 |

266 |

260 |

258 |

227 |

6990 |

|

2014年1-7月销量 |

665 |

631 |

548 |

491 |

484 |

456 |

389 |

375 |

365 |

359 |

321 |

307 |

297 |

272 |

259 |

252 |

196 |

6667 |

|

同比% |

4.36 |

7.1 |

4.2 |

5.9 |

1.4 |

5 |

5.1 |

4 |

4.4 |

4.7 |

12.5 |

7.5 |

1.3 |

-2.2 |

0.39 |

2.4 |

15.8 |

4.8 |

从上图表可以看出:

1、山东十七个地市中,1-7月大中型客车销量是不平衡的。最高的是青岛市,销量达到694辆,最低的是莱芜市只有227辆,销量前3名依次是青岛、济南和烟台,共计销售1844辆,占据山东27.78%的市场份额,超过山东省总销量的四分之一,这可能与该地市的经济发展状况和购买能力有直接的关系。很显然,青岛、济南和烟台都是山东经济最发达、购买能力最强的地市,因此,上述三个地级市1-7月大中型客车销量在山东区域最多完全符合客车市场规律。

2、2015年1-7月17个地市销量同比:有1个地市负增长,16个地市正增长,其中增长最大的是莱芜,增幅达到15.8%,降幅最大的是枣庄为2.2%,可见,各区域市场的发展是参差不齐的。

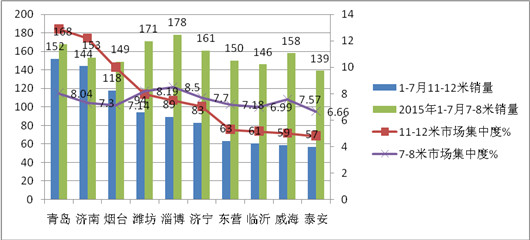

特点五:青岛和济南11-12米大型客车市场集中度最高,潍坊、淄博、临沂7-8米市场集中度较高,青岛、济南、烟台三区域11-12米客车市场集中度大于其相应的7-8米客车市场集中度;而其余前10名区域中的后7个区域则正好相反

根据上牌数据统计,山东区域2015年1-7月销量前10名地市市场集中度分析,单位,辆、%

|

地市 |

青岛 |

济南 |

烟台 |

潍坊 |

淄博 |

济宁 |

东营 |

临沂 |

威海 |

泰安

|

|

2015年1-7月11-12米销量

|

152 |

144 |

118 |

94 |

89 |

83 |

63 |

61 |

59 |

57 |

|

11-12米市场集中度% |

12.9 |

12.2 |

10.0 |

7.97 |

7.5 |

7.04 |

5.3 |

5.17 |

5.0 |

4.8 |

|

2015年1-7月7-8米销量 |

168 |

153 |

149 |

171 |

178 |

161 |

150 |

146 |

158 |

139 |

|

7-8米市场集中度% |

8.04 |

7.3 |

7.14 |

8.19 |

8.5 |

7.7 |

7.18 |

6.99 |

7.57 |

6.66 |

从上图表可以看出:

1、青岛、济南、烟台三区域的11-12米大型客车市场集中度均超过10%,且大于其相应的7-8米客车车型市场集中度。

2、潍坊、淄博、青岛7-8米市场集中度较高,均超过8%。

3、前10名地市中的后7个区域市场11-12米市场集中度均低于7-8米集中度。

4、上述7-8米和11-12米两个主打区段的客车车型在山东前10名销量区域中的市场集中度分析,给客车企业如何进入山东市场提供了具体的依据及策略。

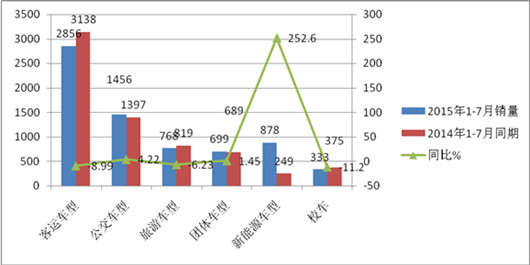

特点六、客运车型市场销量最大,但同比下降;销量第二大是公交,且同比上升;再次是校车;新能源客车市场增幅最大,客运、旅游及校车市场则出现下降态势。

根据最新监测数据统计,2015年1-7月山东区域各细分市场大中客销量与2014年同期比较表:

|

|

客运车型 |

公交车型(不含新能源) |

旅游车型 |

团体车型 |

新能源车型 |

校车 |

合计 |

|

2015年1-7月销量 |

2856 |

1456 |

768 |

699 |

878 |

333 |

6990 |

|

2014年1-7月同期 |

3138 |

1397 |

819 |

689 |

249 |

375 |

6667 |

|

同比% |

-8.99 |

4.22 |

-6.23 |

1.45 |

252.6 |

-11.2 |

4.84 |

从上图表看出:1、客运车型是2015年1-7月山东市场大中客市场中最大的细分市场。其次是公交,再次新能源客车市场,第四是旅游客运车型,第五是团体客车市场,第六是校车市场。

2、与2014年同比,新能源客车市场增幅最大,这可能与国家四部委联合出台的《关于进一步加大新能源客车市场的推广应用的通知》有关,主要是加大了纯电动客车的补贴范围,促进中通客车、临沂沂星客车等山东区域的客车企业在推广应用新能源客车市场力度和市场效果方面均有明显的进步。而客运市场、校车市场及旅游客运市场同比均处于下降、公交、团体则出现不同程度的上升。

3、大中客企业要进入山东区域市场,可以参照上述的销量结构投入不同的营销资源,制定有针对性较强的市场营销策略。

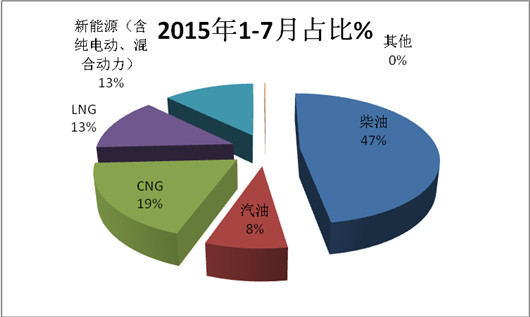

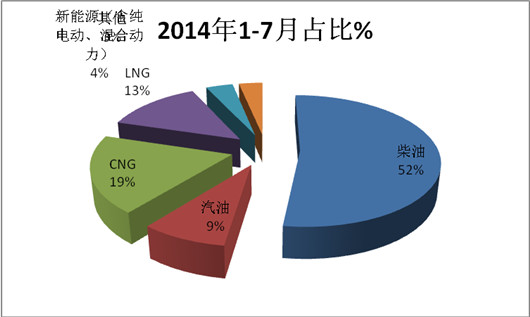

特点七、柴油仍然占据最大的动力主体,但同比有下降趋势,CNG、LNG、新能源客车都有上升趋势,且LNG增速大于CNG增速;新能源客车增速最快

根据最新上牌信息统计,2015年1-7月山东市场大中客销量结构表

|

|

柴油 |

汽油 |

CNG |

LNG |

新能源(含纯电动、混合动力) |

其他

|

合计

|

|

2015年1-7月销量 |

3323 |

551 |

1312 |

917 |

878 |

9 |

6990 |

|

占比% |

47.5 |

7.88 |

18.77 |

13.1 |

12.56 |

0.13 |

100 |

|

2014年占比%

|

52.3 |

8.4 |

19 |

13.3 |

3.73 |

3.27 |

100 |

从上图表可以看出:

1、柴油仍然是山东2015年1-7月度大中客销量结构中最大的主体动力源,但同比市场比例有所下降(下降了4.8个百分点)。

2、CNG客车占据了第二大市场比例,而且同比有微弱下降趋势(同比下降了0.23个百分点)。

3、LNG客车占据了第三大市场比例,而且同比有上升趋势(同比提高了0.2个百分点),同时说明LNG客车市场的增长速度大于CNG客车市场的增速。

4、新能源客车(含纯电动、混合动力)占据了第四大市场比例,而且同比有较大幅度提升(同比提高8.83个百分点)。

5、汽油客车占据了第五大市场比例,而且同比有较小幅度下降趋势(同比下降了近0.52个百分点),是下降幅度较小的细分市场之一。

综述结论

2015年1-7月,山东大中客市场特点总结:

1、山东市场是全国大中型客车销量第二大市场,人口众多,经济也比较发达,尤其是胶东半岛的经济好。对客车的购买力在全国仅次于江苏等市场。按长度段划分,7-8米市场最大,其次是8-9米,再次是11-12米。

2、本地的客车企业(如中通和烟台舒驰)在山东市场还是比较占优势的,这从上述的分析可以看出来,三龙一通占据的市场份额接超过30%,举足轻重。其他企业要进入山东市场首先可以从产品上参照上述重点长度段车型进行开发和拓展市场,宇通客车在山东市场的11-12米大型客车销量最好。

3、青岛、济南和烟台是山东区域销量较大的客车市场,市场份额超过了山东区域的四分之一,购买力较强,且同比莱芜增幅最大,枣庄降幅最大,也是唯一下降的区域市场。

4、按目标市场用途划分,客运车型销量最大,其次是公交车型,再次是新能源客车车型。但客运车型、旅游客运车型及校车车型均有不同程度的下滑趋势,而新能源客车、团体客车均有上升趋势。其中新能源客车增长幅度最大,是拉动山东1-7月客车市场增长的主要动力。

5、山东区域大中客在各长度段的市场集中度都有差异,即竞争程度强弱不同,特大型客车市场集中度最高,竞争最不充分,而在10米以下中型客车市场中,8-9米段竞争程度最激烈。

6、11-12米大型客车销量主要集中在青岛、济南、烟台等城市;而7-8米则主要集中在潍坊、淄博、临沂等区域,且11-12米在青岛、济南、烟台等前三个地市的集中度大于7-8米车型的集中度,其余排名在第四到第十的7个区域市场中则是7-8米集中度大于11-12米市场集中度,这给大中型客车企业用什么样的车型主打什么样的市场提供了具体的参考依据。

7、按燃料种类划分,柴油仍然是山东区域大中客车销量的主体,其次是CNG客车,再次是LNG客车,第四是新能源,第五是汽油动力,且同比柴油有下降趋势、汽油比例较少,基本持平。而CNG微弱下降,LNG、新能源则有上升态势;进一步分析,LNG的增速大于CNG,新能源增速最大。

- 2021年1-10月江苏区域客车终端市场特点解析

- 2021年前三季度广东区域新能源客车市场特点分析

- 广州深圳领跑,转型模式重构!2021年前5月广东区域公路客车市场调研

- 南京、苏州、无锡居前三!2021年前4月江苏区域客车终端市场剖析

- 区域领跑者,行业排头兵!2020年前10月江苏区域客车市场特点剖析

- 2020年前7月广东区域客车市场特点剖析

- 行业排头兵,引领风向标 广东公路客车市场特点及客运创新模式简析

- 2019年广东区域公路客车市场特点剖析

- 车企如何进占广东区域轻客市场?

- 江苏区域客车市场特点、定制客运模式及车企应对策略

- 针对行业细分客户,如何精准推广团体客车?

- 自主品牌在欧洲纯电动公交市场机会来了?

- 针对广东考斯特市场,仿考车企如何出招?

- 车企如何攻占上海区域团体客车市场?

- 2019年前5月广东区域公路客车市场特征研析

- 2019年1-5月天津区域大中客市场特点简析

- 2019年前5月河南区域轻客市场及影响因素解析

- 2019年一季度苏、鲁、粤、豫、川11-12米公路客车市场特点简析

- 2019年一季度云南区域大中型旅游客车市场特征研析

- 2019年一季度山东区域大中客车市场特点总结

1、凡本网注明“来源:www.beltsegypt.com” 的所有作品,版权均属于完美作业网有免费视频,未经本网授权,任何单位及个人不得转载、摘编或以其它方式使用上述作品。已经本网授权使用作品的,应在授权范围内使用,并注明“来源:www.beltsegypt.com”。违反上述声明者,本网将追究其相关法律责任。

2、凡本网注明 “来源:XXX(非完美作业网有免费视频)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

※ 有关作品版权事宜请联系:copyright#chinabuses.com

- 140辆金旅客车护航全运会 多维保障筑牢大湾区通勤防线[11-18]

- 广元昭化:首台“文明新风号”公交车正式上线[11-18]

- 丹东公交集团14台新能源公交车正式上线运营[11-18]

- 福州更新投放434辆纯电动公交车[11-18]

- 哈尔滨|新车上路 快线提速 智慧护航 公交升级暖民心[11-18]

- 山西盂县往返市区的首条“便民快巴”开通[11-18]

- 引领产业创新 中创新航入选全国二十强“百链千企”案例[11-18]

- 智利女驾驶员人才培养计划圆满结项 中通为当地再添新功[11-18]